Domanda per il passaggio a USN: come scrivere

Grazie all'arrivo di un'economia di mercato in Russia, non solo le grandi imprese tradizionali o le istituzioni statali, ma anche molte microimprese e singoli imprenditori sono apparsi come entità economiche. Tutti loro sono uguali contribuenti, cioè hanno gli stessi obblighi verso lo stato di pagare i pagamenti fiscali e non fiscali.

Sfondo di modalità speciali

In realtà, vi è il fatto che le grandi imprese contabili impiegano interi servizi contabili che forniscono rapporti e il calcolo dei pagamenti obbligatori, ma le piccole imprese e gli imprenditori individuali non possono permettersi questo lusso in base alla scala delle loro attività. Di conseguenza, per loro lo stato ha introdotto una serie di regimi speciali, che consentono di ridurre al minimo il costo del lavoro della contabilità fiscale. Uno di questi è un sistema di tassazione semplificato (in casa è un sistema semplificato) o il sistema fiscale semplificato.

Ad

Il concetto generale dell'USN

Quello semplificato implica due opzioni per il calcolo della base imponibile: o il 6% del totale di tutti i redditi percepiti in un anno solare, o il 15% preso dalla differenza calcolata tra i redditi e i costi non monetari incassati e le spese sostenute. Per iniziare ad applicare l'approccio semplificato del nuovo anno solare, sono necessari due punti:

- Rispettare i requisiti stabiliti dalla legge in termini di numero di dipendenti e ricavi lordi.

- Richiedi la transizione al sistema fiscale semplificato.

Forme di moduli

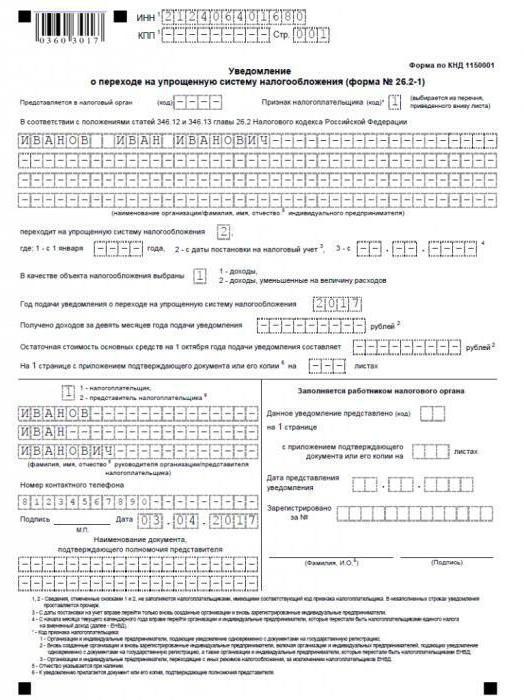

La domanda per il passaggio al regime fiscale semplificato (più correttamente, dal punto di vista del fisco burocrate, ovviamente, una notifica, e non una dichiarazione) è scritta in un modulo appositamente approvato n. 26.2-1 (lo stesso di KND 1150001) e contiene necessariamente i seguenti dettagli:

Ad

- Codice Fiscale

- Il nome del contribuente.

- Data di transizione

- Entrate per i tre trimestri precedenti.

- Il valore residuo di tutte le attività in bilancio.

- L'oggetto della tassazione.

Quando si applica per transizione a USN, se è stato utilizzato un altro regime speciale - un sostituto, è importante non dimenticare di presentare una richiesta corrispondente in parallelo, al fine di annullare la registrazione dell'autorità fiscale come contribuente per l'UTII.

Quando applicare

Quando viene presentata la domanda per la transizione al sistema fiscale semplificato? Il termine previsto dalla legge per le organizzazioni di nuova costituzione è un periodo di trenta giorni (di fatto, mensilmente) dal momento in cui la ricevuta dei documenti di registrazione (la data del documento) di registrazione presso l'ufficio delle imposte è datata. E per le imprese già attive? La domanda per il passaggio al sistema di tassazione semplificato (redditi o redditi meno le spese da scegliere per il calcolo delle imposte, descritta di seguito) deve essere presentata all'ispettorato entro l'ultimo giorno di calendario dell'anno che precederà la transizione.

Quale modalità è preferibile?

In una dichiarazione sulla transizione all'USN, la società deve notificare alle autorità fiscali la modalità in cui preferirebbe calcolare l'imposta. Come accennato in precedenza, ci sono due di questi per la semplificazione: entrate e entrate meno spese. Qual è la loro differenza?

Il pagatore che sceglie il reddito allo scopo di calcolare i pagamenti fiscali come base imponibile segnala tutte le entrate ricevute durante l'anno solare, che sono fonti di entrate. Attenzione! Il risarcimento delle spese precedentemente sostenute (ad esempio, il pagamento delle prestazioni in caso di congedo per malattia senza ricevuta di denaro da assicurazione sociale) non si applica a tali redditi. Quindi, calcolando l'importo della tassa è determinato ad un tasso del 6%. Può essere ridotto da una rigida determinazione della cerchia dei costi dello Stato (trasferimento dei premi assicurativi, pagamento degli stessi tre giorni in congedo per malattia, che il datore di lavoro deve pagare a proprie spese e trasferimento di contributi all'assicurazione volontaria sulla disabilità dei lavoratori a determinate condizioni). Ma ridurre la quantità calcolata è possibile solo a metà! È importante non dimenticare questa piccola sfumatura.

Ad

Quando si sceglie il metodo di calcolo delle imposte sulla base del reddito meno le spese sostenute, l'importo dell'imposta non sarà del 6%, ma del 15%. Le stesse voci sono prese come voci di spesa come nella determinazione del reddito imponibile.

Ciò che è più redditizio può essere risolto solo dal pagatore stesso, che conosce in dettaglio tutte le sfumature della sua attività. La scelta è tua.

È possibile "decollare" dalla modalità speciale?

La scelta di utilizzare servizi semplificati come principale metodo di relazione con le autorità fiscali non è statica: è possibile perdere in modo sicuro il diritto di utilizzarlo con un serio successo finanziario dell'impresa. Per non perdere questo momento deplorevole, è necessario monitorare costantemente la quantità di entrate ricevute e il numero di dipendenti.

Ad

Se la società di solito non dimentica il numero di dipendenti, poiché la stessa composizione stabile del personale è caratteristica delle strutture operative stabilmente, l'aumento attivo delle entrate di solito porta a uno stato di euforia. Di conseguenza, è possibile saltare il momento piccante quando le entrate raggiungono un punto critico, oltre il quale l'approccio semplificato (almeno uno, almeno un altro) è severamente proibito. Per il 2018, questo benedetto importo, secondo il Ministero delle Finanze, sarà di 150 milioni di rubli.

È anche importante monitorare il valore residuo dell'immobile di proprietà dell'organizzazione: se, acquistando una nuova attrezzatura, il suo valore totale insieme a quello vecchio supera i 150 milioni di rubli, allora anche il diritto al sistema di pagamento semplificato andrà perso.

Se nel corso dell'attività economica si verifica uno di questi fattori, allora una richiesta corrispondente deve essere presentata alla vostra autorità fiscale e viene fatta una transizione verso un sistema fiscale generalmente accettato.