Come rendere la transizione al sistema fiscale semplificato?

Il sistema fiscale semplificato è attualmente considerato il regime speciale più popolare nel campo dell'imprenditorialità. I principali vantaggi del sistema sono piccoli carico fiscale e facilità di tenuta dei registri. Considerare ulteriormente come la transizione verso il sistema di tassazione semplificato. извещения в ИФНС также будет описан в статье. Un articolo di esempio nell'Ispettorato del Servizio federale delle contribuzioni sarà descritto nell'articolo.

Funzione di modalità

Il sistema di tassazione semplificato combina due diverse opzioni di tassazione. Differiscono in base, tasso e schema di calcolo. L'azienda può scegliere le seguenti opzioni al passaggio al sistema fiscale semplificato:

- ". "Reddito ". Il tasso in questo caso sarà del 6%

- "Entrate - spese". Qui il tasso è del 15%.

Gli atti legislativi dei soggetti di questi indicatori possono essere ridotti. Pertanto, secondo il tasso di reddito "USN" può essere ridotto all'1%. Nella seconda opzione di tassazione, il valore può essere compreso tra il 5-15%.

Ad

Regole e termini di transizione al sistema fiscale semplificato

Per la prima volta, gli imprenditori registrati possono passare a un regime speciale inviando una notifica all'IFTS. Dovrebbe essere inviato entro 30 giorni dal momento della registrazione dello stato.

можно подать сразу с документами, предъявляемыми при постановке на учет. La notifica della transizione al sistema fiscale semplificato può essere presentata immediatamente con i documenti presentati al momento della registrazione. Di norma, le ispezioni richiedono la compilazione di 2 copie dell'applicazione. Tuttavia, alcuni IFS ne chiedono tre. в любом случае будет возвращен заявителю. Una copia della notifica della transizione al sistema di tassazione semplificato sarà in ogni caso restituita al richiedente.

Quali sono le scadenze? можно осуществить с начала нового отчетного года. Le persone giuridiche e i singoli imprenditori già registrati e leader possono passare all'USN dall'inizio del nuovo anno di riferimento. Per fare ciò, entro e non oltre il 31 dicembre del periodo corrente, è necessario inviare un avviso.

Ad

и в течение года. Gli imprenditori che hanno interrotto l'uso di UTII possono presentare una forma completa della transizione al sistema fiscale semplificato e durante l'anno. Il diritto corrispondente è concesso sulla base del par. 2 p. 2 Art. 346,13 NC.

Va detto che le entità aziendali devono rispettare determinate condizioni quando utilizzano il STS. Così, in conformità con il Codice Fiscale, se il profitto di un imprenditore nell'anno in corso supera i 150 milioni di rubli, allora perde il diritto di utilizzare ulteriormente il "pagamento semplificato".

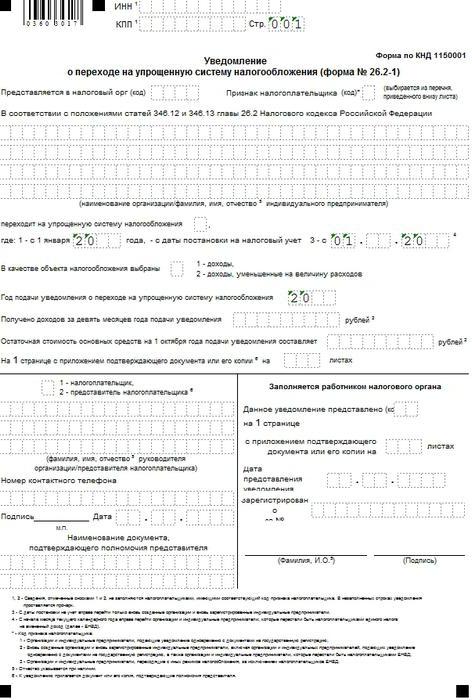

Transizione al sistema di tassazione semplificato: avviso di riempimento del campione

La forma raccomandata del documento è stata approvata dall'ordinanza del Servizio federale delle contribuzioni del 2 novembre 2012. Può essere utilizzata da entità commerciali appena registrate e già operative. Il modulo per il passaggio al sistema fiscale semplificato contiene le seguenti informazioni:

- INN.

- PPC - metti solo le organizzazioni.

- Codice IFS. Indicare la designazione digitale dell'ispezione in cui è registrata l'entità economica.

- Codice del pagatore. подает вновь созданный субъект вместе с документами о регистрации, "2" – если лицо встает на учет после ликвидации, "3" – если используемый режим обложения меняется на УСН. In questa riga, inserire "1", se la domanda per la transizione al sistema fiscale semplificato invia l'entità appena creata con i documenti di registrazione, "2" - se la persona si registra dopo la liquidazione, "3" - se il regime fiscale utilizzato viene modificato nel sistema semplificato.

- Nome dell'organizzazione o F.I.O. imprenditore. Se dopo aver indicato le informazioni rilevanti ci sono celle vuote, vengono inseriti dei trattini.

- L'oggetto della tassazione. Questa riga contiene l'opzione di scommessa selezionata. Se è del 6%, viene applicato "1", se 15% - "2". . Dovrebbe anche indicare l'anno di transizione al sistema di tassazione semplificato .

- Ricavi per 9 mesi. Indica l'importo del profitto per il periodo corrente.

- Il valore residuo delle immobilizzazioni. Non può essere più di 100 milioni di rubli. per le organizzazioni. Per le restrizioni PI non sono impostati.

- F. I. O. il capo dell'impresa o il suo rappresentante. Nel primo caso, metti "1", nel secondo - "2".

- Informazioni di contatto, data di rilascio e firma del richiedente.

Nella riga "Passa alla modalità semplificata" dovresti indicare uno dei seguenti numeri:

Ad

- осуществляется с другого режима с начала периода. 1 - se la transizione al sistema semplificato viene eseguita da un'altra modalità dall'inizio del periodo.

- 2 - per la prima volta soggetti registrati.

- 3 - per uso interrotto di UTII.

Indipendentemente dal numero, è necessario fissare l'anno del cambiamento nella modalità di tassazione. Il resto del modulo è fatto dal dipendente del servizio di controllo fiscale federale.

Caratteristiche del passaggio a "semplificato" in "1C"

Le entità economiche che desiderano passare da ESS a USN devono compilare:

- Politica contabile

- Il documento "Inserisci i saldi iniziali".

Бухгалтерия 8" предприятие уже работало, то можно продолжить применять это приложение и дальше. Se prima della transizione al sistema fiscale semplificato in "1C: Accounting 8" la società ha già funzionato, è possibile continuare a utilizzare ulteriormente questa applicazione. Sarà solo necessario riflettere alcune operazioni contabili e svolgere una serie di azioni tecnologiche. In particolare:

- Annullare i saldi fiscali dal profitto in base alle registrazioni fiscali e dai registri di accumulo. не применяются. Questi ultimi dopo la transizione al sistema fiscale semplificato non sono applicati.

- Portare la contabilità di partita per i saldi di magazzino nel Registro delle spese e nei conti.

Assistente di transizione

Si consiglia di usarlo per eseguire le operazioni di cui sopra.  " открывается в разделе "Справочники и настройки". Il modulo "Assistente per il passaggio al sistema fiscale semplificato " si apre in "Riferimenti e impostazioni".

" открывается в разделе "Справочники и настройки". Il modulo "Assistente per il passaggio al sistema fiscale semplificato " si apre in "Riferimenti e impostazioni".

Prima di eseguire operazioni, è necessario inserire una nuova voce nel documento "Politica di contabilità". Indica la data di inizio dell'applicazione del sistema di tassazione semplificato e l'oggetto della tassazione.

Classificazione delle operazioni

Le azioni che devono essere fatte durante la transizione verso il "semplificato", sono suddivise in operazioni preparatorie e, di fatto, di transizione.

Il primo include:

- Riflessione dei calcoli sull'IVA relativi ai saldi degli anticipi.

- . Recupero dell'IVA in seguito al passaggio al sistema fiscale semplificato .

Il secondo gruppo di operazioni consiste di:

- Inclusione di anticipi di reddito.

- Il ritiro dei saldi per l'USN.

- Cancellazione dei saldi dai registri che non sono utilizzati in "semplificato".

Le operazioni preparatorie vengono eseguite prima della transizione e il resto - al momento della transizione o nel primo trimestre successivo.

Ad

Nella forma di "Helper" le azioni sono evidenziate sotto forma di hyperlink. Sono disposti nell'ordine della loro commissione.

Riflessione di residui

Le imprese che utilizzano il sistema fiscale semplificato non sono riconosciute come contribuenti IVA. A tale riguardo, è necessario analizzare i dati relativi ai saldi degli anticipi e degli importi fiscali degli acquirenti relativi ad essi. Sulla base dei risultati dello studio delle informazioni, viene presa una decisione sulle azioni successive.

Per l'acquisizione dei dati, viene utilizzato il documento "Ricevute IVA sugli anticipi".

Il rapporto per ogni singolo acquirente, documento di regolamento e contratto è l'importo basato sui dati contabili sui conti: 62.02, 62.22, 62.32, nonché l'importo della tassa sulle informazioni sul conto. 76.AV.

Il rapporto è compilato al 31 dicembre del periodo che precede la transizione al sistema fiscale semplificato.

Come risultato dell'analisi, una delle decisioni è presa:

- Restituire l'imposta relativa al saldo anticipato all'acquirente.

- Restituisci l'equilibrio per intero.

- Riscattare gli obblighi previsti dal contratto prima dell'applicazione del sistema di tassazione semplificato.

Nei primi due casi, viene inserito il documento "Cancellazione dal conto di liquidazione", viene indicato il tipo di azione "Restituzione all'acquirente". È possibile accedere al documento da "Assistente" tramite il collegamento ipertestuale "Apri l'elenco dei documenti per l'operazione di rimborso dell'IVA ai clienti".

Ad

Dopo il completamento del riflesso di tutti i ritorni, l'azione dovrebbe essere annotata come completata.

Riflessione di riflessione

I documenti vengono emessi per ogni importo separatamente. Allo stesso tempo dovrebbero esserci bandiere su:

- "Usa come un libro di dischi acquisti."

- "Genera cablaggio".

- "Usa documento di regolamento come fattura".

La transizione all'elenco di documenti sul rimborso IVA a detrazione viene effettuata da "Assistente" con il comando "Apri l'elenco di documenti per un'operazione".

Parte tabulare

Le informazioni in esso contenute possono essere inserite automaticamente dopo aver selezionato il documento di pagamento. Se l'importo dell'imposta restituita è inferiore all'importo indicato nel documento, la rettifica viene effettuata manualmente. Il campo "Evento" indica "L'IVA è deducibile".

Non è necessario compilare la sezione della tabella "Documenti di pagamento".

Recupero IVA

È responsabilità del pagatore che passa a "semplificato".

, закреплен в 3 пункте 170 статьи НК. L'elenco dei casi in cui è necessario recuperare l'IVA durante la transizione al regime fiscale semplificato è indicato al paragrafo 3 dell'articolo 170 del Codice Fiscale. È considerato chiuso.

Secondo il sub 2, comma 3 del presente articolo, la società deve ripristinare la tassa di "input" per l'utilizzo successivo di attività nel processo di esecuzione di operazioni nel sistema fiscale semplificato.

periodo

Come affermato nell'art. 170, la società è obbligata a recuperare l'IVA nel periodo che precede la transizione verso "semplificato". Il trimestre è impostato come periodo di riferimento.

Poiché la transizione al sistema fiscale semplificato viene effettuata dall'inizio dell'anno, la società deve recuperare l'IVA e mostrarla nella dichiarazione per l'ultimo trimestre dello scorso anno.

L'ammontare della tassa si riflette nel certificato, compilato in qualsiasi forma. Specifica i dettagli della società, il contenuto dell'operazione, il tasso e l'importo della detrazione, il costo IVA esclusa.

Recupero dell'imposta su prodotti e materiali

Se le merci non sono state vendute prima della transizione al sistema di pagamento semplificato, l'IVA sarà completamente recuperata. Va ricordato che se per una ragione o per l'altra la tassa non è stata accettata per la detrazione, allora l'obbligo non si pone.

Come indicato nel sub. 2 p. 3 170 dell'articolo NK, l'importo recuperato viene trasferito ad altri costi delle imposte sul reddito, calcolati al termine dell'ultimo periodo di utilizzo del SSE.  Il restauro di materiali per i quali è stata ottenuta una detrazione quando li si utilizza nella produzione di prodotti finiti non viene effettuato. Questa regola si applica anche se il prodotto non è stato venduto al momento della transizione al sistema fiscale semplificato.

Il restauro di materiali per i quali è stata ottenuta una detrazione quando li si utilizza nella produzione di prodotti finiti non viene effettuato. Questa regola si applica anche se il prodotto non è stato venduto al momento della transizione al sistema fiscale semplificato.

OS e IA

Il recupero fiscale delle attività immateriali e delle immobilizzazioni è effettuato in proporzione al valore residuo dell'oggetto corrispondente. In questo caso, la rivalutazione non viene presa in considerazione.

Recupero dell'imposta sugli anticipi ricevuti

Se la società ha ricevuto un acconto a causa delle consegne imminenti di prodotti, lavori, servizi, la cui spedizione / esecuzione sarà effettuata durante il periodo di utilizzo del sistema di tassazione semplificato, il pagatore ha il diritto di accettare l'IVA a fini di detrazione. La norma corrispondente sancisce la clausola 5 dell'articolo 346,25 del codice fiscale.

Il soggetto può eseguire questa operazione nell'ultimo periodo prima dell'inizio dell'applicazione del "libro semplificato". Ma per la realizzazione di questo diritto, devono essere soddisfatte le seguenti condizioni:

- Il destinatario del pagamento anticipato deve restituire l'IVA al compratore.

- Ci deve essere un documento di pagamento (ordine, ecc.), In base al quale è stato trasferito il rimborso delle tasse.

- Il prezzo del contratto deve essere modificato all'importo dell'IVA.

Se le condizioni sono soddisfatte, viene effettuata una voce:

- Db sch 68 sottotitoli. "Calcoli con il budget per IVA" Kd cq. 76 iscrizioni "IVA da anticipazioni ricevute" - l'importo dell'imposta trasferita si riflette sull'acquirente.

Poiché l'importo dell'anticipo non è stato incluso nella base imponibile per la deduzione degli utili quando si utilizza l'OSNO, dovrebbe essere preso in considerazione (IVA esclusa) nella base di dati sul "sistema di pagamento semplificato" dal momento del passaggio ad esso.

Recupero tasse di proprietà

È effettuato nell'ordine fissato dalla clausola 6 171 dell'articolo del Codice Fiscale.

Secondo le disposizioni della norma, il recupero dell'IVA, precedentemente accettato per la detrazione di beni immobili, viene effettuato in 10 anni. Il termine inizia dall'anno dei pagamenti di ammortamento.  L'importo della tassa recuperabile dovrebbe essere riportato nella dichiarazione per l'ultimo periodo di ciascun anno (calendario). Le imposte su oggetti completamente ammortizzati o commissionati oltre 15 anni fa non sono necessari per il recupero.

L'importo della tassa recuperabile dovrebbe essere riportato nella dichiarazione per l'ultimo periodo di ciascun anno (calendario). Le imposte su oggetti completamente ammortizzati o commissionati oltre 15 anni fa non sono necessari per il recupero.

Nella transizione al sistema fiscale semplificato, il pagatore dovrebbe essere guidato dalla procedura di cui al sub. 2 p 3 art. 170 NK. Come precedentemente indicato, gli importi sono soggetti a recupero nel periodo che precede il passaggio al "semplificato".

Transizione a OSNO

Dalla modalità "semplificata" alla modalità generale di tassazione, l'azienda può andare volontariamente o forzatamente.

производится в следующем календарном году. Nel primo caso, la transizione dal sistema di tassazione semplificato a quello ESS viene effettuata nel prossimo anno solare. Il cambiamento forzato del sistema fiscale si verifica in caso di violazione delle condizioni di utilizzo del regime speciale.

хозяйствующий субъект обязан проинформировать ИФНС не позже 15.01 следующего года. Nel caso di una transizione volontaria dal sistema di tassazione semplificato all'OSNO, l' entità economica è obbligata a informare l'Ispettorato federale dei servizi fiscali entro e non oltre il 15 gennaio dell'anno successivo. Nel caso di un turno forzato, la notifica viene inviata entro 15 giorni dalla data della fine del periodo in cui è stata rilevata la violazione.

Base fiscale

Nel passaggio all'OSNO, il pagatore deve determinare la composizione delle spese e delle entrate per il successivo calcolo dell'imposta sugli utili. In questo caso, il metodo di calcolo delle tasse sarà importante.

Per le imprese che utilizzano il metodo di pagamento in contanti, non vengono fornite regole speciali. A questo proposito, per loro dopo la transizione, nulla cambierà molto.

L'ordine speciale viene fornito solo per le entità che utilizzano il metodo di rateo.

guadagni

Nella loro composizione, la società deve includere l'ammontare dei crediti, formati durante l'utilizzo del sistema di tassazione semplificato. Sul metodo di cassa utilizzato "semplificato". I ricavi vengono generati all'arrivo dei fondi, indipendentemente dalla data di vendita. Di conseguenza, durante il periodo di applicazione del sistema di tassazione semplificato, il costo dei prodotti spediti ma non pagati (lavori / servizi) non è stato incluso nel reddito.

Quando si utilizza il metodo dell'accreditamento, l'ordine è leggermente diverso. L'oggetto include entrate in entrata come spedite. Di conseguenza, dopo il passaggio all'OSNO, il costo dei prodotti realizzati (ma non pagati) (opere / servizi) si riflette nella composizione delle entrate.  Indipendentemente dalla data di rimborso effettivo dei crediti, un aumento delle entrate dovrebbe essere effettuato nel mese di transizione al sistema generale di tassazione. Al ricevimento del pagamento per i beni (servizi / lavori) realizzati durante l'utilizzo del "pagamento semplificato", dopo il passaggio a OSNO, l'IVA non viene addebitata. Questa regola deriva dalle disposizioni del sub. 1 e par. 2 punti 2 2 punti dell'articolo 346,25 del Codice Fiscale, e confermato anche dalle spiegazioni del Ministero delle Finanze.

Indipendentemente dalla data di rimborso effettivo dei crediti, un aumento delle entrate dovrebbe essere effettuato nel mese di transizione al sistema generale di tassazione. Al ricevimento del pagamento per i beni (servizi / lavori) realizzati durante l'utilizzo del "pagamento semplificato", dopo il passaggio a OSNO, l'IVA non viene addebitata. Questa regola deriva dalle disposizioni del sub. 1 e par. 2 punti 2 2 punti dell'articolo 346,25 del Codice Fiscale, e confermato anche dalle spiegazioni del Ministero delle Finanze.

spese

Includono eccezionali conti da pagare prima del budget, fornitori, dipendenti, ecc. Ad esempio, se un'impresa forniva servizi prima della transizione verso l'ESS e il pagamento veniva dopo, il costo veniva preso in considerazione nel calcolo della base dell'imposta sul reddito. Ciò è dovuto al fatto che quando il STS viene applicato con il metodo del contante, la formazione delle spese viene effettuata al momento del pagamento. Di conseguenza, i costi non pagati non riducono la base imponibile.

Quando si utilizza il metodo dell'accantonamento, le spese devono essere rilevate nel periodo in cui si verificano. Il momento del pagamento non influisce sulla data di riconoscimento. Di conseguenza, dopo il passaggio all'OSNO, il costo dei servizi forniti ma non pagati dovrebbe essere incluso nelle spese. Indipendentemente dalla data di rimborso effettivo del debito, il loro aumento si verifica nel mese di transizione alla modalità generale di tassazione.

avanzamenti

Gli importi anticipati non chiusi ricevuti prima del cambio di regime non influiscono sulla base imponibile nel periodo di transizione.

I proventi presi in considerazione nel calcolo dell'imposta sugli utili comprendono i ricavi derivanti dalla vendita di prodotti (produzione di opere / prestazione di servizi), il cui pagamento (parziale) non è stato effettuato fino alla transizione. Poiché i soldi sono arrivati prima del cambiamento del regime, all'inizio dell'applicazione di OSNO, gli acquirenti non hanno alcun debito nei confronti dell'impresa.  Gli anticipi ricevuti prima del cambio di regime sono inclusi nel calcolo per il calcolo della base imposta unica La norma deriva dalle disposizioni dell'articolo 251, che le entità che applicano il sistema fiscale semplificato sono tenute a rispettare. La procedura è valida nel caso in cui i prodotti (servizi / lavori) siano spediti (forniti / eseguiti) dopo il passaggio all'ESS. Di conseguenza, se l'account pagamento anticipato ottenuto applicando il sistema di tassazione semplificato, la società ha spedito merci (lavori completati / servizi forniti), le entrate non aumentano la base imponibile del reddito.

Gli anticipi ricevuti prima del cambio di regime sono inclusi nel calcolo per il calcolo della base imposta unica La norma deriva dalle disposizioni dell'articolo 251, che le entità che applicano il sistema fiscale semplificato sono tenute a rispettare. La procedura è valida nel caso in cui i prodotti (servizi / lavori) siano spediti (forniti / eseguiti) dopo il passaggio all'ESS. Di conseguenza, se l'account pagamento anticipato ottenuto applicando il sistema di tassazione semplificato, la società ha spedito merci (lavori completati / servizi forniti), le entrate non aumentano la base imponibile del reddito.