Lettere di credito: cos'è questo linguaggio semplice? Lettera di credito: tipi, forme e schema

Le lettere di credito sono istruzioni della banca pagante alla banca beneficiaria per effettuare pagamenti a persone fisiche o giuridiche entro l'importo designato nei termini e alle condizioni specificate nel presente ordine. Questa è una definizione generale di questo termine. Dovrebbe essere considerato in modo più dettagliato per avere un quadro completo.

Le basi

Quando si tratta di stabilire nuove partnership tra organizzazioni e imprese, singoli imprenditori e privati sorge una domanda del tutto naturale: come non affrontare la perdita di denaro quando si conclude una transazione con un'impresa non familiare e con successivi accordi con essa? Tutti vogliono assicurare il business di partner disonesti o senza scrupoli, specialmente quando si tratta di grandi somme di denaro o di un tempo considerevole. In questo caso, la risposta è abbastanza semplice: puoi usare lettere di credito. Questa è una comoda forma di interazione, ma a causa della sua complessità pochissime persone lo usano. Cliente bancario chi non era troppo pigro una volta per studiare attentamente questa forma di interazione, inizia ad applicarlo e raramente lo rifiuta. Quindi, le lettere di credito sono una forma di pagamento, che implica il lavoro di due banche, mentre non rispettano completamente le condizioni dei contratti stipulati in precedenza, sia dal fornitore di prodotti che dal punto di vista dell'acquirente. Il risultato è una sicurezza su entrambi i lati.

Ad

caratteristiche

Le lettere di credito sono la forma più sicura di accordi reciproci tra i clienti. Un esempio può essere dato quando l'uso di una tale forma di accordi reciproci ha permesso a tutti i partecipanti di ricevere benefici. In epoca sovietica, la maggior parte dei consumatori soda caustica trasferito alla lettera di forma di credito di interazione con la società, che a quel tempo era sull'orlo del fallimento. Sebbene la società fosse sull'orlo del fallimento, ha continuato le sue attività. La banca è stata accreditata fondi su conto corrente sotto la lettera di credito solo dopo che la società fornitrice ha fornito la documentazione necessaria in conformità con le istruzioni dei pagatori e dei contratti stipulati. I documenti forniti sono stati accuratamente controllati. La fiducia alle parti ha dato esattamente la lettera di credito. Di cosa si tratta, in un linguaggio semplice può essere descritto come segue. I consumatori hanno la certezza che, in assenza di spedizione al momento giusto, i pagamenti torneranno con successo ai loro conti, e la fabbrica che produce i beni riceve la fiducia che il prossimo consumatore non lascerà senza pagamento.

Ad

Come funziona?

Le lettere di credito sono documenti di regolamento su supporto cartaceo, sulla base di una banca, che agisce sulle istruzioni del pagatore per aprire una lettera di credito, si impegna a effettuare pagamenti a favore dei beneficiari quando gli ultimi documenti presentati soddisfano le condizioni del contratto concluso o trasferisce l'autorità al secondo la banca su come effettuare tali pagamenti.

Tipi di lettere di credito

Nel caso di utilizzare questa forma di accordi reciproci, è molto importante scegliere il tipo più adatto. Qualsiasi tipo di lettere di credito viene aperto dalle banche in base alle istruzioni dei pagatori, pertanto nella bozza di contratto viene indicato il tipo selezionato. Tutte le forme esistenti sono prescritte dai decreti della Banca centrale del paese. Nel caso della Federazione russa, esiste una disposizione in cui è indicata la possibilità di aprire i seguenti tipi di lettere di credito:

Ad

- coperto (depositato);

- scoperto (garantito);

- revocabile;

- irrevocabili;

- confermato (revocabile o irrevocabile).

Puoi considerare ciascuno di essi separatamente per una migliore comprensione della loro essenza.

- La lettera di credito bancaria coperta è una forma alla cui apertura la banca emittente trasferisce l'importo a spese del pagatore a disposizione dell'istituto finanziario per l'intera durata dell'accordo. Questa specie è la più comune.

- Inoltre è possibile considerare la lettera di credito scoperta. Di cosa si tratta, in un linguaggio semplice può essere descritto come segue. Quando una banca di emissione apre una lettera di credito, non vengono trasferiti fondi, ma alla banca esecutrice è concesso il diritto di prelevare fondi dal conto corrispondente mantenuto con esso, entro l'importo concordato. L'ordine in cui i fondi vengono addebitati da un conto presso la banca emittente è determinato in base all'accordo interbancario esistente.

- Una lettera di credito revocabile è una forma di interazione che può essere modificata o annullata dalla banca emittente sulla base di una istruzione scritta del pagatore. Non richiede l'approvazione preventiva del destinatario dei fondi, e inoltre non specifica alcuna circostanza bancaria al destinatario dei fondi in caso di ritiro del pagamento.

- Una lettera di credito irrevocabile è un contratto del genere che può essere annullato solo dal momento in cui la banca esecutiva riceve il consenso a modificare le condizioni dal destinatario dei fondi. Non è consentita l'accettazione parziale dei termini di una lettera di credito irrevocabile.

- La lettera di credito confermata è una forma di interazione, nella cui esecuzione la banca esecutiva si impegna a pagare l'importo in esso specificato, indipendentemente dal ricevimento dei fondi bancari. L'ordine in cui viene effettuata la conferma dipende dall'accordo tra le banche.

Altre varietà

Al momento ci sono diversi tipi di lettere di credito, che sono varietà di quelle sopra descritte.

Una lettera di credito con clausola rossa è un contratto in base al quale la banca emittente autorizza la banca esecutiva ad effettuare un pagamento anticipato al fornitore dei prodotti nell'importo specificato specificamente prima della presentazione di tutti i documenti necessari, ossia fino a quando le merci non sono spedite o il servizio sarà fornito.

Ad

Esiste anche una forma di lettera di credito girevole. Di cosa si tratta, in un linguaggio semplice può essere descritto come segue. Questa è una lettera di credito, che viene aperta sulla parte dei pagamenti dall'importo totale del contratto concluso, che è automaticamente rinnovabile in quanto i pagamenti vengono effettuati per la successiva partita di beni o servizi resi. L'apertura della lettera di credito rotativa viene effettuata con consegne uniformi che vengono prolungate nel tempo al fine di ridurre ciclicamente l'ammontare del contratto.

Il destinatario di fondi con uno di questi metodi ha la possibilità di rifiutare di utilizzare la lettera di credito fino alla scadenza del suo mandato, se le condizioni dell'accordo concluso prevedono la possibilità di tale rifiuto. Inoltre, l'accettazione di una persona autorizzata dal pagatore può essere registrata nelle condizioni.

Ad

Calcoli di lettere di credito

I contratti indicano chiaramente la procedura e le modalità di esecuzione dei pagamenti per la fornitura di servizi e la fornitura di beni, l'esecuzione di lavori e altre attività e viene indicata anche la forma di pagamento. Quando si tratta di utilizzare una lettera di credito di mutuo accordo, determinate condizioni devono essere riflesse nel contratto: i nomi delle banche con cui avviene l'interazione sono indicati; Il nome del beneficiario è registrato; importo e tipo di lettera di credito; il metodo per notificare al destinatario che la lettera di credito è aperta; il metodo di notifica al pagatore del numero di conto su cui verranno depositati i fondi; periodo di validità; termini di pagamento e responsabilità per inadempimento.

Spesso il contratto contiene altre condizioni relative alla procedura di pagamento. Ad esempio, potrebbero esserci pagamenti parziali. I pagamenti sono effettuati in forma non in contanti trasferendo la lettera concordata di importo del credito sul conto del beneficiario.

È importante notare che per le violazioni che possono essere commesse nell'esecuzione della lettera di credito di mutui accordi, la responsabilità delle banche è pienamente conforme alla legislazione vigente. Se questo viene preso in considerazione, allora può essere inteso che la banca esecutiva non accetterà documenti sottoscritti, che servono come prova della consegna di beni, della fornitura di servizi o dell'esecuzione di lavoro.

Procedura di liquidazione

Come già descritto in precedenza, una lettera di credito è una comoda forma di interazione in molte situazioni. Lo schema della procedura non ha particolari difficoltà. I calcoli in questo modo possono essere effettuati tra persone giuridiche, tra individui e persone giuridiche.

Algoritmo di calcolo per il destinatario

- Come forma di pagamento secondo i termini del contratto dovrebbe includere una lettera di credito.

- Dopodiché, è necessario contattare l'ufficio bancario presso il quale viene effettuata la manutenzione della propria organizzazione per compilare una richiesta di apertura di una lettera di credito. Alla banca deve essere fornita una copia del contratto per la fornitura di beni o la fornitura di determinati servizi.

- Al momento della consegna della merce alla banca, è necessario fornire un pacchetto di documenti che lo confermano. Per ogni transazione viene utilizzato un proprio elenco di documenti, che deve essere indicato nel contratto stipulato al momento dell'apertura della lettera di credito.

- Se la transazione non è stata eseguita e i documenti non sono stati forniti alla banca dopo la scadenza della lettera di credito, l'intero importo viene restituito sul conto del beneficiario.

vantaggi

Utilizzando qualsiasi forma di lettera di credito, è possibile ottenere una serie di vantaggi, tra cui il seguente. La riduzione dei rischi è assicurata dal fatto che dopo che il pacchetto di documenti giustificativi è stato presentato alla banca, il venditore riceverà fondi a prescindere dalle condizioni finanziarie del venditore. I termini di pagamento possono essere determinati indipendentemente. Le parti della transazione hanno il diritto di modificare le condizioni della lettera di credito o di abbandonarla completamente in caso di mutuo consenso.

Pratica internazionale

Le lettere di credito internazionali rappresentano i termini di pagamento più civili, che sono ampiamente utilizzati nei calcoli a livello internazionale. Parlando dal punto di vista della tutela degli interessi delle parti coinvolte, tali condizioni di interazione possono essere definite ideali. Per gli insediamenti internazionali ci sono alcune regole che dovrebbero essere considerate. Quindi, quali sono le lettere di credito, è stato descritto in dettaglio in precedenza e come funzionano nel caso delle relazioni internazionali? Al momento c'è una lista di regole unificate, che ha spiegato tutte le caratteristiche del processo.

Nel sistema degli insediamenti internazionali, molto spesso usano solo una forma - un semplice e documentato credito documentario irrevocabile. I vantaggi di questo metodo di calcolo sono stati descritti in precedenza, ma nel caso di una simile interazione, alcuni svantaggi possono essere identificati.

La complessità della procedura internazionale

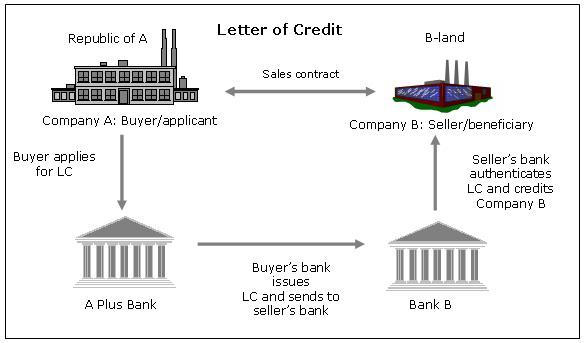

In tale transazione, ci sono quattro parti, non due, come negli ordinari insediamenti. Oltre al cliente e al fornitore, sono coinvolte anche la banca del cliente e la banca del fornitore. Sarà difficile da capire per un principiante partecipante all'attività economica straniera.

Requisiti per i documenti e le scadenze

Tale forma di pagamento è sempre un requisito per il rispetto rigoroso delle scadenze, i requisiti di documentazione, nonché la complicazione della procedura. Ad ogni modifica dei termini di adempimento degli obblighi da parte di qualsiasi parte alla transazione, è sempre richiesto un documentario con tutte le firme delle parti. Oltre al contratto tra clienti e fornitori, è richiesto anche un ulteriore scambio di documenti e tra banche. Mentre ora tutto ciò avviene elettronicamente e avviene istantaneamente, questo richiede tempo e anche il controllo di tutte le procedure eseguite.

Costo L / C

Un altro svantaggio è il costo di questa forma di pagamento. Dal momento dell'apertura della lettera di credito, i fondi dell'acquirente sono congelati nel conto bancario, quindi viene costituita la copertura della lettera di credito o del pagamento di una garanzia bancaria in caso di una lettera di credito scoperta. Un fornitore che non ha fondi per l'acquisto di materiali per la produzione, vi è la necessità di fondi presi a prestito, per il cui mantenimento paga anche l'acquirente. Le commissioni bancarie sono riscosse su tutte le transazioni relative a lettere di credito.

postfazione

Così, ora, quando hai un'idea delle lettere di credito, puoi decidere che è molto difficile, ma quando decidi di seguire l'intera procedura passo dopo passo, capirai che questa forma di pagamento è abbastanza comoda e affidabile. Quando si sceglie una banca affidabile, la maggior parte del lavoro sarà fatto per te. Quando si lavora con partner stranieri, l'uso di una lettera di credito ti consentirà di dichiararti come uno specialista, il che causerà rispetto per l'intera azienda.