Imposta agricola uniforme: dichiarazione (campione)

Gli agricoltori russi possono svolgere le loro attività in diversi modi regimi fiscali. La legislazione offre loro l'opportunità di lavorare con il pagamento della UAT o della tassa agricola unica. L'uso di questa preferenza implica anche il completamento e la presentazione all'FTS del documento di segnalazione - la dichiarazione sull'USAT. Quali sono le sue caratteristiche? Come riempirlo correttamente?

Funzionalità fiscali

L'imposta agricola unificata, o UAT, fa riferimento a speciali modalità di interazione tra imprese e stato al fine di detrarre i pagamenti necessari al bilancio. I contribuenti sotto USAT possono essere sia persone giuridiche che imprenditori individuali impegnati in attività agricole.

Ad

La tassa agricola unificata sostituisce i seguenti tipi di tasse:

- imposte sugli utili, proprietà, IVA (per le persone giuridiche);

- imposta fondiaria, imposta sul reddito delle persone fisiche, IVA (per i singoli imprenditori).

A volte l'UAT è considerato un analogo dell'USN. Ciò presuppone un tasso simile - 6% (per il sistema fiscale semplificato nel regime "reddito"). Il pagamento di una tassa agricola unica viene effettuato in 2 quote. Innanzitutto, si tratta di un pagamento anticipato - deve essere pagato entro 25 giorni dopo i 6 mesi dell'anno. In secondo luogo, questa è la parte rimanente dell'imposta - deve essere pagata prima del 31 marzo dell'anno successivo.

Dopo aver introdotto una tassa agricola unica, la Federazione russa, come molti esperti ritengono, ha fortemente stimolato l'attività imprenditoriale degli agricoltori. Allo stesso tempo, i produttori agricoli che operano nell'ambito del regime fiscale pertinente devono presentare una dichiarazione allo Stato previsto dalla legge. Considera quali sono le caratteristiche della preparazione di questo documento.

Ad

Struttura della dichiarazione

Qual è la struttura della dichiarazione che l'agricoltore deve pagare allo stato, chi paga una tassa agricola unica? La fonte in questione è costituita dai seguenti elementi:

- La pagina del titolo.

- Sezione 1, che calcola la quantità di UAT pagabile in bilancio dello stato.

- Sezione 2, che riflette le cifre per il calcolo dell'imposta corrispondente.

- Sezione 2.1, che registra l'importo della perdita, riducendo l'imposta entro un certo periodo.

- Sezione 3, che è una relazione sull'uso mirato di fondi, proprietà e lavoro e servizi che vengono ricevuti dall'agricoltore a seguito di attività di beneficenza o l'attuazione di finanziamenti mirati.

L'immissione di informazioni in ciascuna delle sezioni ha caratteristiche.

Requisiti per il riempimento

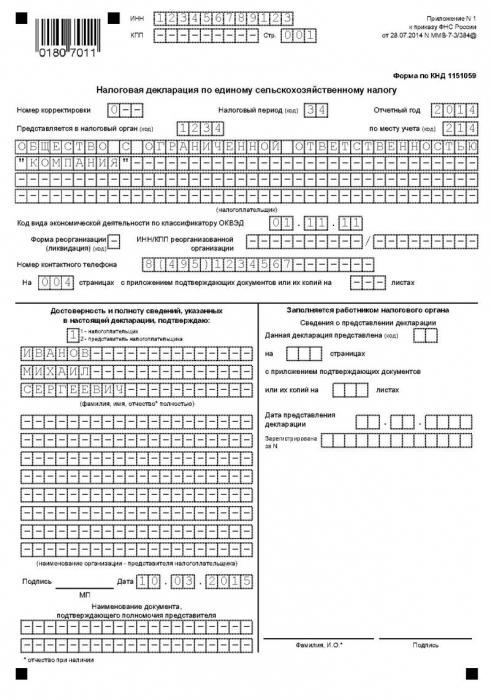

Una dichiarazione è compilata secondo il modulo riportato nell'appendice n. 1 dell'Ordine del servizio federale delle contribuzioni della Federazione russa del 28 luglio 2014. Se l'agricoltore ha difficoltà a scaricare questo documento su Internet, gli agenti del servizio fiscale federale emetteranno sempre il modulo necessario. La tassa agricola uniforme è una preferenza significativa, ma riferire su di essa è una procedura piuttosto laboriosa. Considera le sue principali sfumature. Iniziamo con le specifiche di compilazione della dichiarazione.

La prima cosa a cui devi prestare attenzione: i valori nelle colonne del documento devono essere indicati in rubli, arrotondati a numeri interi. Qual è il principio? Se l'indicatore originale contiene un valore superiore a 50 punti, allora è necessario arrotondare, se inferiore, uno più piccolo. Le informazioni nel documento completato e stampato (se il lavoro con il documento è stato eseguito su un computer) la dichiarazione non può essere corretta con una penna. Solo un indicatore dovrebbe essere registrato in ciascun campo. La dichiarazione deve essere compilata con lettere maiuscole. Se non è possibile indicare alcun indicatore o non è necessario aggiungerlo al documento, è necessario inserire un trattino nel campo appropriato. Se il documento è compilato su un computer, è necessario utilizzare il carattere Courier New nella dimensione 16 o 18.

Ad

Compila il frontespizio

Passiamo ora alla compilazione degli elementi di base della dichiarazione, che l'imprenditore paga allo stato, chi paga una tassa agricola unica. Iniziamo con la pagina del titolo.

Dovrebbe includere informazioni in tutti i campi, ad eccezione della sezione su cui è presente una nota sulla compilazione delle informazioni con un dipendente di un istituto fiscale. Nel processo di lavoro con la pagina del titolo, è necessario correggere:

- INN e KPP (per la sola IP INN);

- numero di correzione (in caso di presentazione di una dichiarazione rivista);

- anno di riferimento;

- codice dell'autorità fiscale (può essere trovato nei documenti che confermano la registrazione statale dell'impresa);

- codice che riflette il luogo della fonte segnalante all'autorità fiscale (al posto della registrazione del contribuente);

- il nome completo della società - in conformità con le informazioni contenute nei documenti costitutivi.

- codice OKVED;

- se applicabile: codice del modulo di riorganizzazione, TIN e KPP della nuova struttura;

- tasse di pagamento del telefono del contatto;

- il numero di pagine che formano la dichiarazione;

- il numero di fogli di documenti allegati alla dichiarazione o le loro copie (comprese le fonti che confermano l'autorità della persona che rappresenta gli interessi del contribuente).

Conferma la precisione delle informazioni

La sfumatura più importante nel riempire il frontespizio: ha una sezione in cui è necessario prendere appunti per confermare l'esattezza delle informazioni registrate nella dichiarazione.

Se il documento di segnalazione in questione è firmato dal responsabile della società o dal singolo imprenditore, è necessario riportare il numero 1 nella parte pertinente del foglio: se un'altra persona rappresenta gli interessi del contribuente, allora 2.

Ad

Nel primo caso, è necessario specificare il nome completo. direttore aziendale o imprenditore individuale Firma e sigillo dovrebbero essere apposti (se ce ne sono). Nel secondo caso, i nomi completi sono registrati nello stesso modo. rappresentante del contribuente, mettere la sua firma e data.

Se la dichiarazione è presentata imprenditore individuale, quindi il nome completo non c'è bisogno di specificare. Il documento in questo caso deve essere firmato e datato. Se la dichiarazione è presentata all'FTS, il rappresentante della società, è necessario indicare nel campo appropriato il nome del documento che conferma l'autorità della persona che svolge la funzione di interazione con l'FTS.

La prossima componente strutturale della dichiarazione è la Sezione 1. Studieremo le specifiche del suo completamento.

Completando la Sezione 1

Il compito principale nel completare questa sezione è indicare l'importo corretto della tassa calcolata che è dovuta al budget. Ma prima di determinarlo, è necessario mettere un certo numero di segni importanti sul documento.

Ad

Pertanto, nelle righe 001 e 003, è necessario inserire il codice OKTMO (determinato sulla base della geografia dell'attività dell'azienda). Se le cifre corrispondenti sono inferiori a 10 celle, previste nel campo del documento, i trattini devono essere posizionati su aree non utilizzate. Il codice della riga 001 deve essere necessariamente indicato, in 003, solo se la sede dell'organizzazione è stata modificata o se l'imprenditore si è spostato in un'altra posizione. Se la geografia del fare affari non è cambiata, allora nella riga 003 dovresti mettere un trattino.

Passiamo ora alle cifre in base alle quali viene calcolata la tassa agricola unica.

Nella riga 002, è necessario specificare l'importo che riflette l'importo del pagamento anticipato per UAT, che viene calcolato allo stato come risultato delle attività dell'agricoltore nel periodo di riferimento.

La riga 004 registra la quantità di UAT che deve essere trasferita al budget, tenendo conto degli anticipi già effettuati per il semestre (i dati dalla riga 050 nella Sezione 3 sono presi e la cifra per la voce 002 viene sottratta da questi). L'indicatore in esame è fisso se i valori della riga 050 sono maggiori o uguali a quelli registrati nel paragrafo 002.

Nella riga 005, la somma di ЕХСН è registrata in diminuzione per il periodo d'imposta corrispondente (dalle cifre della riga 002, dobbiamo sottrarre le cifre per il paragrafo 050 nella sezione 2). Il valore contrassegnato è indicato se nella riga 050 i numeri sono inferiori a 022.

Le informazioni che sono registrate nella Sezione 1 devono essere confermate nel campo appropriato nello stesso modo come nella pagina del titolo.

Considerare ora la procedura per completare il prossimo elemento della dichiarazione - Sezione 2.

Completando la sezione 2

La riga 010 registra l'importo del reddito ricevuto dal contribuente per il periodo in questione. Questo indicatore viene preso in considerazione quando si determina la dimensione della base per determinare l'entità della commissione. La fonte della legge, che in questo caso regola come viene definita la tassa agricola unica - il Codice Fiscale della Federazione Russa, cioè la clausola 1 dell'articolo 346.5 della presente legge.

Nella riga 020 è registrato l'importo delle spese sostenute dal contribuente per il periodo in questione. E in questo caso, la fonte contenente le regole per la determinazione della tassa agricola unica - il codice fiscale della Federazione russa. Allo stesso modo, si fa riferimento alle disposizioni dell'articolo 346.5 della legge.

La riga 030 registra la base imponibile. Come definirlo? È molto semplice: è necessario dedurre dai redditi prodotti da un imprenditore che paga una tassa agricola unica, le spese. Cioè calcoliamo la differenza tra le righe 010 e 020. Se risulta essere negativo, cioè, si scopre che l'agricoltore ha lavorato il periodo di rendicontazione con perdite, quindi la base imponibile in questo caso è riconosciuta come zero.

Nella riga 040, è necessario specificare l'importo della perdita con la quale l'agricoltore ha abbassato la base imponibile per UAT per il periodo d'imposta trascorso. Cioè, è necessario prendere i valori dalla clausola 030. Si noti che le cifre corrispondenti possono essere utilizzate solo entro gli importi non trasferiti all'inizio del periodo fiscale precedente rispetto ai precedenti - nei valori indicati nella riga 010 nella sezione 2.1. I numeri nel paragrafo 040 non dovrebbero essere maggiori di quelli della riga 030.

Nella riga 050 è registrato in valori assoluti, infatti, l'imposta agricola unificata, una tassa agricola unica. Come definirlo? Il criterio chiave che influisce sull'ammontare di una simile raccolta come una tassa agricola unica è il tasso. Lei è del 6%. Un altro parametro importante che consente di determinare la cifra richiesta è l'importo della base imponibile, che viene ridotto dall'ammontare della perdita registrata nei periodi precedenti. Cioè, è necessario determinare la differenza tra gli indicatori delle linee 030 e 040 e quindi calcolare il 6% della figura corrispondente.

Dopo aver completato la Sezione 2, è necessario certificare le informazioni rilevanti nello stesso modo in cui ciò avviene quando si lavora con la Pagina del Titolo e la Sezione 1.

C'è una fase più importante di lavoro con il documento. Senza di esso, non verrà effettuata una dichiarazione corretta. L'imposta agricola unificata può essere ridotta, come abbiamo notato sopra, a causa di possibili perdite per l'agricoltore. La determinazione dei numeri corrispondenti è effettuata nella sezione 2.1. Considera le specifiche del suo riempimento.

Sezione 2.1 Completamento

Questa sezione viene compilata se l'agricoltore ha ricevuto perdite nei periodi fiscali precedenti. In questo caso, gli indicatori registrati nei 10 anni precedenti possono essere presi in considerazione. Allo stesso modo, le perdite per il periodo fiscale corrente possono essere prese in considerazione entro i prossimi 10 anni. Il trasferimento degli indicatori può essere effettuato per qualsiasi anno, interamente o completamente. Ma è importante osservare l'ordine di trasferimento delle perdite in relazione alla frequenza della loro fissazione.

Le righe 010-110 indicano l'ammontare delle perdite che non sono state riportate dai periodi precedenti a quello attuale. È necessario distribuirli per anni (in base al valore degli indicatori nelle righe da 130 a 230, che sono presenti nella sezione 2.1 per il periodo precedente).

Nella riga 120, è necessario registrare la quantità di perdita per il periodo passato (per questo, è necessario calcolare la differenza tra i valori nelle righe 020 e 010 nella sezione 2). L'indicatore corrispondente è fisso se i numeri nella riga 010, che nella sezione 2, sono inferiori a quelli indicati nel paragrafo 020 nella stessa parte della dichiarazione.

Nella linea 130, è necessario registrare l'ammontare delle perdite attribuibili all'inizio del prossimo periodo di riferimento - quelle che i contribuenti di una tassa agricola unica possono trasferire agli anni successivi. Cioè, è necessario sottrarre i valori dal paragrafo 040 dal numero nella riga 010 e quindi aggiungere informazioni dalla riga 120 all'indicatore risultante.

Le cifre della riga 130 devono essere spostate nella sezione 2.1 in una dichiarazione che riflette i risultati per il periodo successivo e registrata nel paragrafo 010.

Nelle righe da 140 a 230, gli importi delle perdite sono registrati, che non sono riportati con una diminuzione della dimensione della base imponibile nel periodo trascorso rispetto agli anni in cui sono stati formati. Il valore delle perdite per il periodo passato dovrebbe essere l'ultimo della coda. La somma delle cifre delle righe da 140 a 230 dovrebbe corrispondere alla figura del paragrafo 130.

I valori delle righe da 140 a 230 devono essere spostati nella sezione 2.1 della dichiarazione, che è preparata per il periodo successivo e registrata nelle righe da 020 a 110.

Completare la sezione 3

La sezione 3 è un altro componente essenziale che include la dichiarazione in questione. L'imposta agricola unica è una preferenza dell'agricoltore, che può anche essere accompagnata dalla possibilità di utilizzare denaro, lavoro o servizi, ottenuti a seguito di attività di beneficenza o finanziamenti mirati. Gli agricoltori che utilizzano le risorse appropriate dovrebbero pertanto completare la sezione 3 del documento.

Segnalazione del fondo fiduciario

Lavorando con la componente contrassegnata della dichiarazione, il contribuente deve scegliere i nomi dei fondi che sono stati utilizzati nell'ordine di scopo, nonché i codici di opere e servizi forniti dalla legge. Tutte queste informazioni devono essere registrate nel grafico 1.

La struttura del rapporto dovrebbe includere anche dati che riflettono i risultati delle attività nei periodi precedenti - in particolare, se i fondi target sono stati ricevuti ma non utilizzati, e c'è ancora un'opportunità per spenderli. Nella colonna 2, è necessario specificare la data di accettazione di questi fondi, nella colonna 3 - la loro dimensione, nonché il periodo di utilizzo (o la sua mancanza, che a volte può anche essere fornita).

Nelle colonne 2 e 5, le informazioni dovrebbero indicare associazioni di beneficenza istituite in conformità con le disposizioni della legge federale n. 135 dell'11 agosto 1995, delle NPO e delle società commerciali che hanno ricevuto fondi fiduciari in conformità al paragrafo 1 dell'articolo 251 del Codice Fiscale della Federazione Russa.

Dopo aver riempito gli elementi necessari nella Sezione 3, è necessario riepilogare gli indicatori nelle colonne 3, 4, 6 e 7 e quindi compilare la riga "Rapporto totale" della dichiarazione.